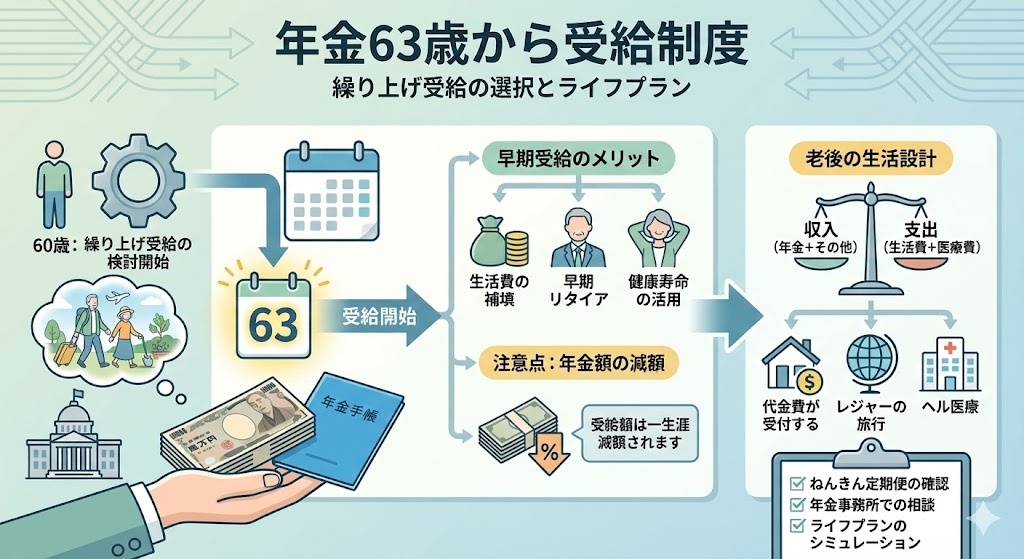

年金63歳から受給制度

年金63歳から受給できる条件と対象者

63歳から年金を受け取ることができるのは、特別支給の老齢厚生年金という制度によるものです。この制度は、昭和60年の法律改正により厚生年金の受給開始年齢が60歳から65歳に引き上げられた際、段階的にスムーズに移行するために設けられました。

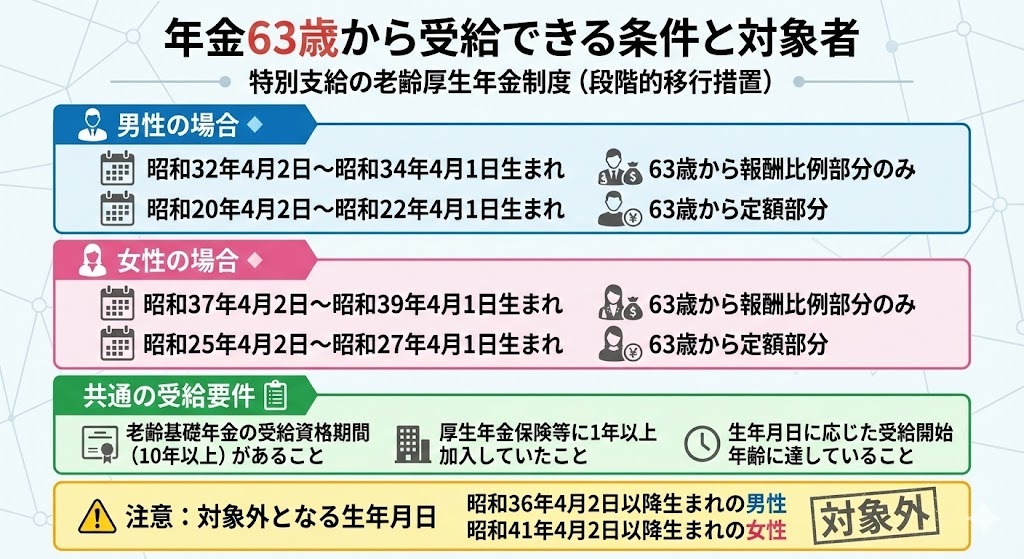

63歳から年金を受給できる対象者は以下の通りです。

男性の場合 🔹

- 昭和32年4月2日~昭和34年4月1日生まれ:63歳から報酬比例部分のみ

- 昭和20年4月2日~昭和22年4月1日生まれ:63歳から定額部分

女性の場合 🔹

- 昭和37年4月2日~昭和39年4月1日生まれ:63歳から報酬比例部分のみ

- 昭和25年4月2日~昭和27年4月1日生まれ:63歳から定額部分

共通の受給要件 📋

注意すべき点として、昭和36年4月2日以降生まれの男性と昭和41年4月2日以降生まれの女性は、特別支給の老齢厚生年金の対象外となります。

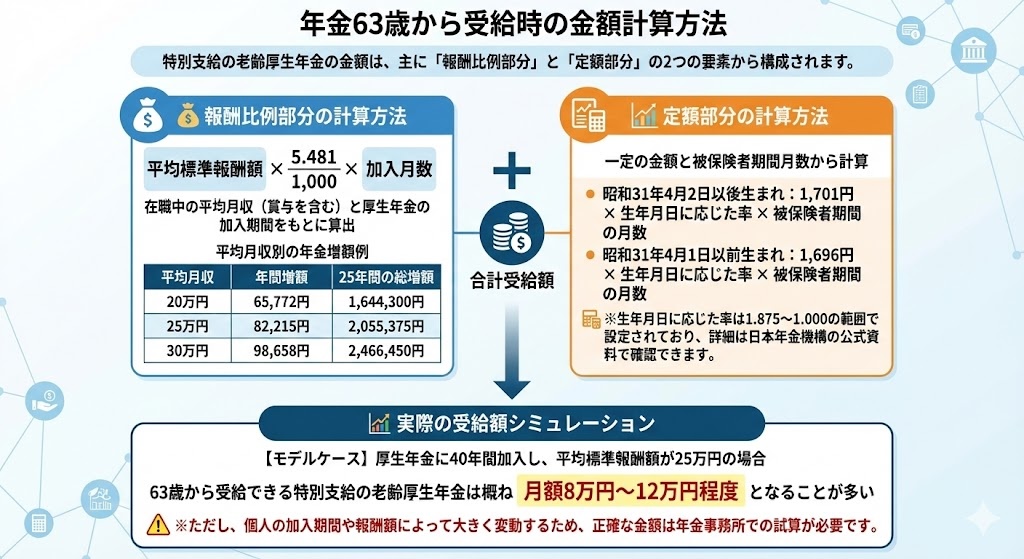

年金63歳から受給時の金額計算方法

63歳から受給する特別支給の老齢厚生年金の金額は、報酬比例部分と定額部分の2つの要素から構成されます。

報酬比例部分の計算方法 💰

報酬比例部分は在職中の平均月収(賞与を含む)と厚生年金の加入期間をもとに算出します。具体的な計算式は以下の通りです。

平均標準報酬額 × 5.481/1,000 × 加入月数

例として、平均月収別の年金増額例を見てみましょう。

| 平均月収 | 年間増額 | 25年間の総増額 |

|---|---|---|

| 20万円 | 65,772円 | 1,644,300円 |

| 25万円 | 82,215円 | 2,055,375円 |

| 30万円 | 98,658円 | 2,466,450円 |

定額部分の計算方法 📊

定額部分は一定の金額と被保険者期間月数から計算されます。

- 昭和31年4月2日以後生まれ:1,701円 × 生年月日に応じた率 × 被保険者期間の月数

- 昭和31年4月1日以前生まれ:1,696円 × 生年月日に応じた率 × 被保険者期間の月数

生年月日に応じた率は1.875~1.000の範囲で設定されており、詳細は日本年金機構の公式資料で確認できます。

実際の受給額シミュレーション 📈

厚生年金に40年間加入し、平均標準報酬額が25万円の場合、63歳から受給できる特別支給の老齢厚生年金は概ね月額8万円~12万円程度となることが多いとされています。ただし、個人の加入期間や報酬額によって大きく変動するため、正確な金額は年金事務所での試算が必要です。

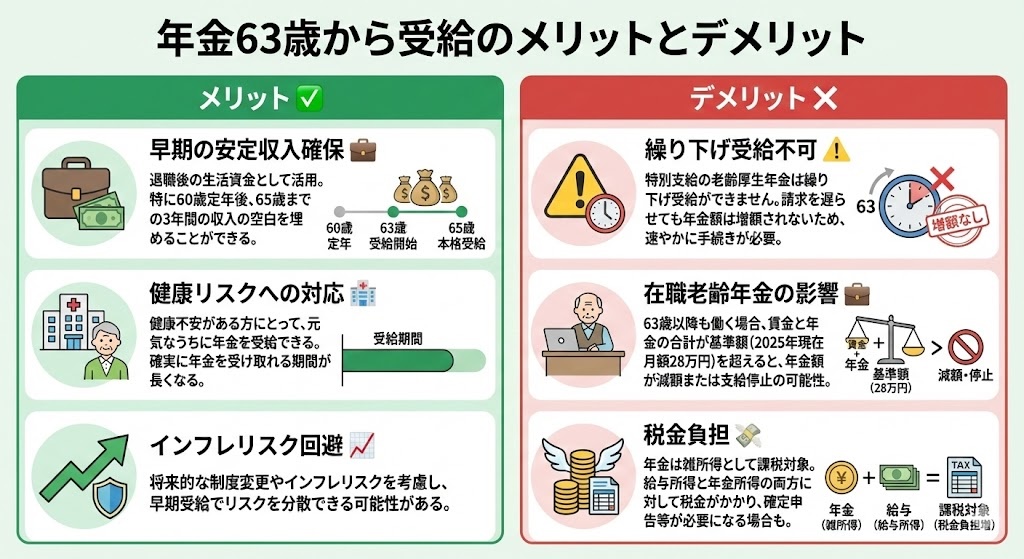

年金63歳から受給のメリットとデメリット

63歳から年金を受給することには、明確なメリットとデメリットが存在します。

メリット ✅

早期の安定収入確保 💼

63歳という比較的早い段階で年金収入を得ることができるため、退職後の生活資金として活用できます。特に60歳で定年を迎えた場合、65歳の本格的な年金受給開始まで3年間の収入の空白期間を埋めることができます。

健康リスクへの対応 🏥

健康面に不安がある方にとって、元気なうちに年金を受給できることは大きなメリットです。持病や健康上の問題がある場合、確実に年金を受け取れる期間が長くなります。

インフレリスク回避 📈

将来的な制度変更やインフレリスクを考慮すると、早期に受給を開始することでリスクを分散できる可能性があります。

デメリット ❌

繰り下げ受給不可 ⚠️

特別支給の老齢厚生年金は繰り下げ受給ができません。請求を遅らせても年金額は増額されないため、受給権が発生したら速やかに手続きを行う必要があります。

在職老齢年金の影響 💼

63歳以降も働き続ける場合、賃金と年金額の合計が基準額を超えると、年金額が減額または支給停止となる可能性があります。2025年現在、65歳未満の支給停止基準額は月額28万円となっています。

税金負担 💸

年金は雑所得として課税対象となるため、他の所得と合わせて税金計算が必要です。特に継続して働いている場合は、給与所得と年金所得の両方に対して税金がかかります。

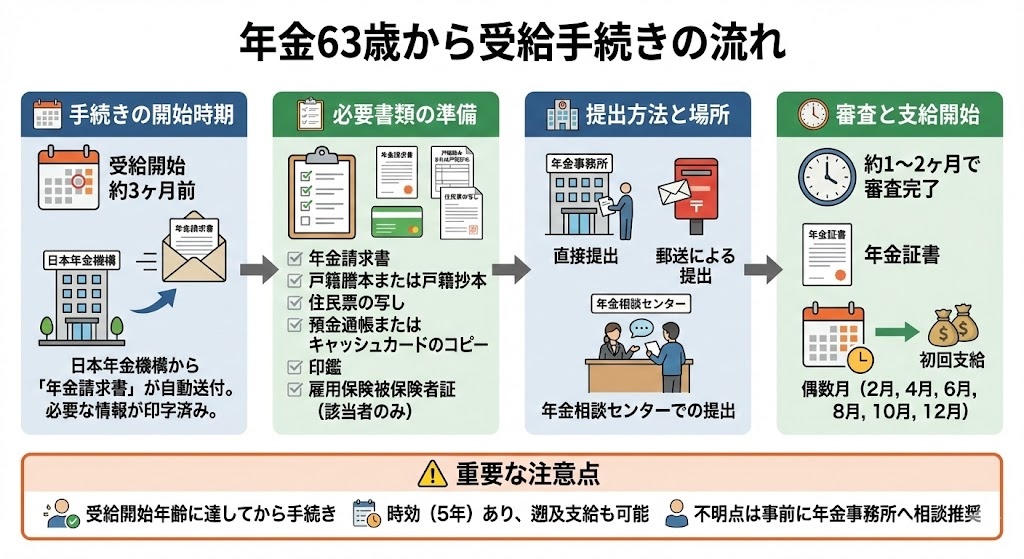

年金63歳から受給手続きの流れ

63歳から年金を受給するための手続きは、日本年金機構が定めた標準的な流れに従って進めます。

手続きの開始時期 📅

受給開始年齢の約3ヶ月前に、日本年金機構から「年金請求書」が自動的に送付されます。この請求書には、あらかじめ必要な情報が印字されているため、手続きが比較的簡単になっています。

必要書類の準備 📋

以下の書類を準備する必要があります。

提出方法と場所 🏢

書類の提出は以下の方法で行えます。

- 最寄りの年金事務所への直接提出

- 郵送による提出

- 年金相談センターでの提出

審査と支給開始 ⏰

書類提出後、約1~2ヶ月で審査が完了し、年金証書が送付されます。初回の年金支給は、審査完了後の偶数月(2月、4月、6月、8月、10月、12月)に行われます。

重要な注意点 ⚠️

- 請求手続きは受給開始年齢に達してから行う必要があります

- 手続きが遅れても遡って支給されますが、時効(5年)があります

- 不明な点がある場合は、事前に年金事務所に相談することを強く推奨します

年金63歳から受給時の注意点と税金対策

63歳から年金を受給する際には、いくつかの重要な注意点があります。これらを理解しておくことで、より効果的な年金活用が可能になります。

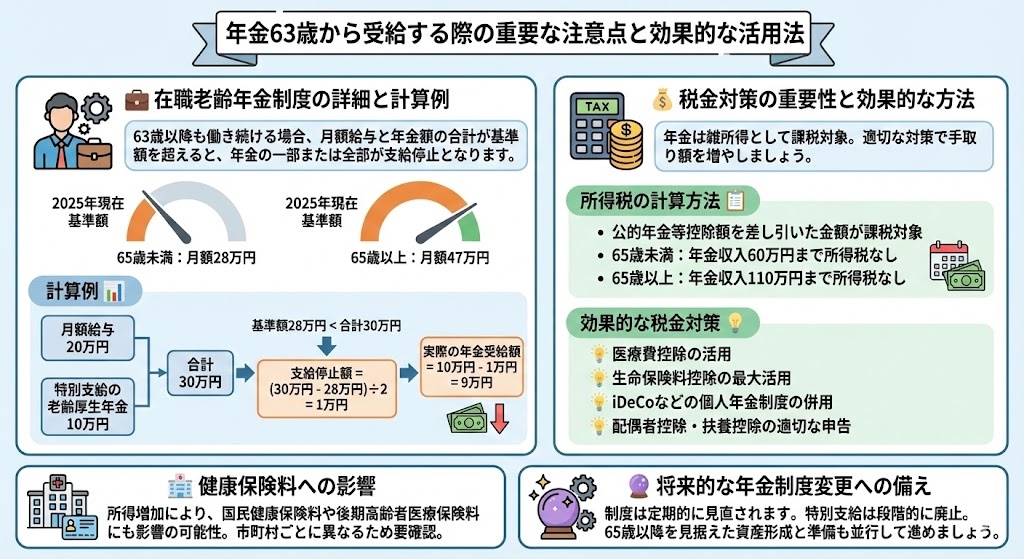

在職老齢年金制度の詳細 💼

63歳以降も働き続ける場合、在職老齢年金制度の適用を受けます。この制度では、月額給与と年金額の合計が一定の基準額を超えると、年金の一部または全部が支給停止となります。

2025年現在の基準額は以下の通りです。

- 65歳未満:月額28万円

- 65歳以上:月額47万円

計算例 📊

月額給与20万円、特別支給の老齢厚生年金10万円の場合。

合計30万円 > 基準額28万円

支給停止額 = (30万円 - 28万円) ÷ 2 = 1万円

実際の年金受給額 = 10万円 - 1万円 = 9万円

税金対策の重要性 💰

年金は雑所得として課税対象となるため、適切な税金対策が必要です。

所得税の計算方法 📋

年金の所得税は以下の計算で求められます。

- 公的年金等控除額を差し引いた金額が課税対象

- 65歳未満:年金収入60万円まで所得税なし

- 65歳以上:年金収入110万円まで所得税なし

効果的な税金対策 💡

- 医療費控除の活用

- 生命保険料控除の最大活用

- iDeCoなどの個人年金制度の併用

- 配偶者控除・扶養控除の適切な申告

健康保険料への影響 🏥

年金受給により所得が増加すると、国民健康保険料や後期高齢者医療保険料にも影響が出る可能性があります。特に市町村によって保険料率が異なるため、事前に確認することが重要です。

将来的な年金制度変更への備え 🔮

年金制度は定期的に見直しが行われているため、将来的な変更に備えた資産形成も重要です。特別支給の老齢厚生年金は段階的に廃止される制度であるため、65歳以降の本格的な年金受給に向けた準備も並行して進める必要があります。

厚生労働省の年金制度に関する詳細情報。

特別支給の老齢厚生年金について - 日本年金機構