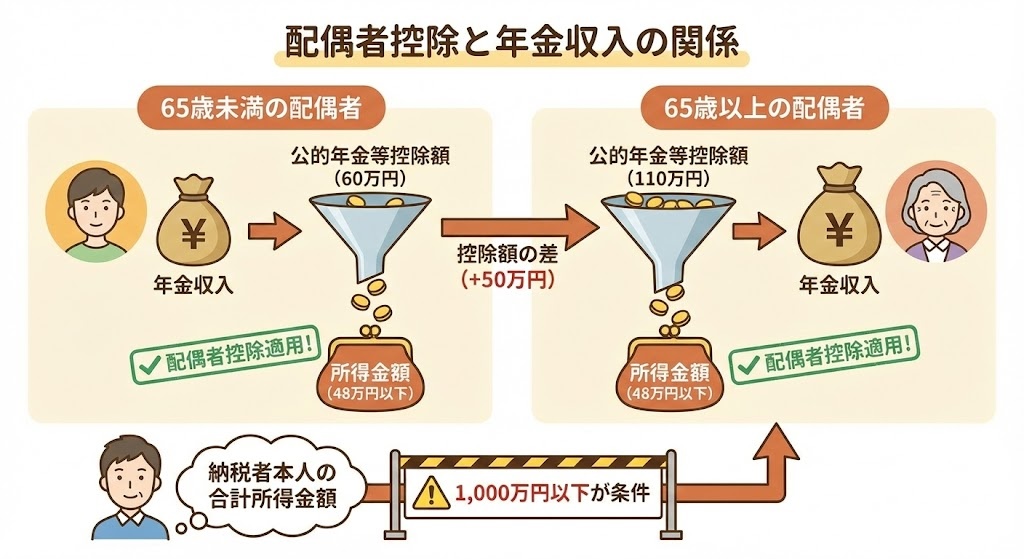

配偶者控除と年金収入の関係

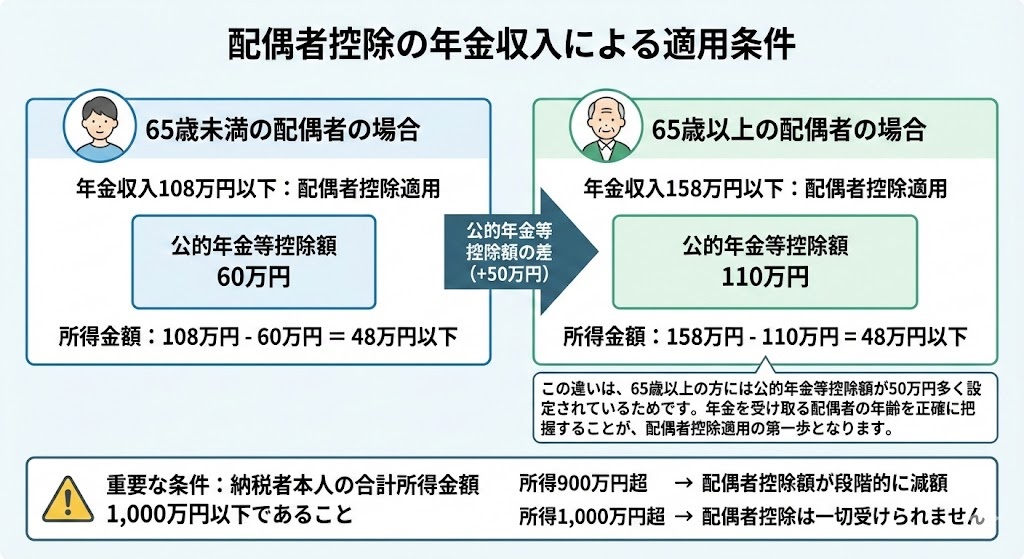

配偶者控除の年金収入による適用条件

配偶者の収入が年金のみの場合、配偶者控除が適用される年金収入の上限額は配偶者の年齢によって大きく異なります。

65歳未満の配偶者の場合

- 年金収入108万円以下:配偶者控除適用

- 公的年金等控除額60万円が適用される

- 所得金額:108万円 - 60万円 = 48万円以下

65歳以上の配偶者の場合

- 年金収入158万円以下:配偶者控除適用

- 公的年金等控除額110万円が適用される

- 所得金額:158万円 - 110万円 = 48万円以下

この違いは、65歳以上の方には公的年金等控除額が50万円多く設定されているためです。年金を受け取る配偶者の年齢を正確に把握することが、配偶者控除適用の第一歩となります。

配偶者控除を受けるためには、控除を受ける納税者本人の合計所得金額が1,000万円以下であることも重要な条件です。本人の所得が900万円を超えると、配偶者控除額が段階的に減額され、1,000万円を超えると配偶者控除は一切受けられません。

国税庁の配偶者控除に関する詳細な要件について

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/1191.htm

65歳未満と65歳以上の配偶者控除額違い

配偶者の年齢による控除額の違いは、単に年金収入の上限だけでなく、実際の控除額にも影響を与えます。

一般の控除対象配偶者(70歳未満)

- 本人の合計所得900万円以下:38万円

- 本人の合計所得900万円超950万円以下:26万円

- 本人の合計所得950万円超1,000万円以下:13万円

老人控除対象配偶者(70歳以上)

- 本人の合計所得900万円以下:48万円

- 本人の合計所得900万円超950万円以下:32万円

- 本人の合計所得950万円超1,000万円以下:16万円

注目すべきは、配偶者が70歳以上の場合、「老人控除対象配偶者」として追加で10万円の控除が受けられることです。これは年金生活を送る高齢夫婦にとって大きなメリットとなります。

さらに、配偶者が障害者の場合には、配偶者控除に加えて障害者控除も適用されます。

- 一般障害者:27万円

- 特別障害者:40万円

- 同居特別障害者:75万円

これらの控除は配偶者控除と重複して適用できるため、該当する場合は忘れずに申告することが重要です。

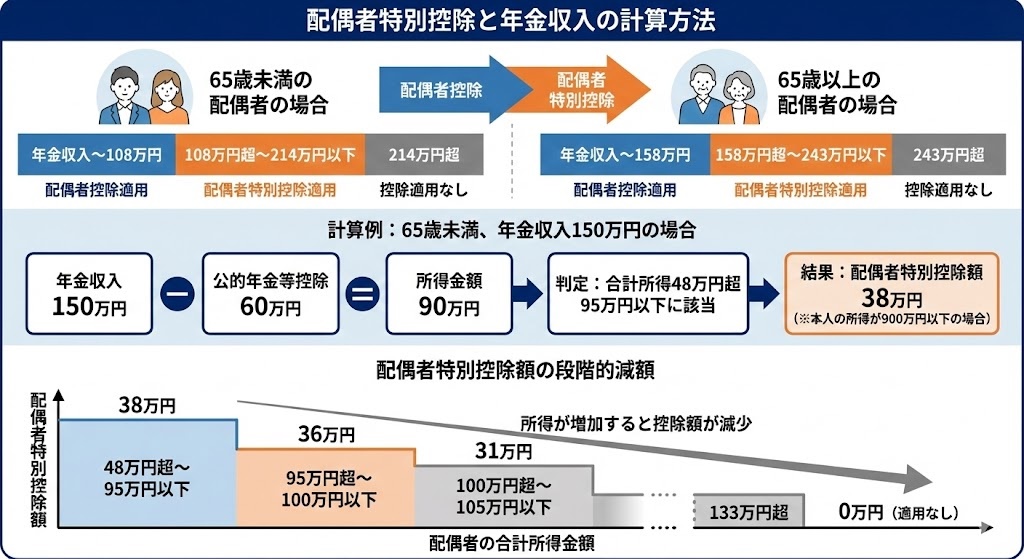

配偶者特別控除と年金収入の計算方法

配偶者の年金収入が配偶者控除の上限を超えても、配偶者特別控除が適用される可能性があります。

65歳未満の配偶者の場合

- 年金収入108万円超214万円以下:配偶者特別控除適用

- 年金収入214万円超:控除適用なし

65歳以上の配偶者の場合

- 年金収入158万円超243万円以下:配偶者特別控除適用

- 年金収入243万円超:控除適用なし

配偶者特別控除額は、配偶者の所得金額に応じて段階的に減額されます。例えば、65歳未満の配偶者の年金収入が150万円の場合。

所得金額 = 150万円 - 60万円(公的年金等控除) = 90万円

この場合、配偶者の合計所得が48万円超95万円以下の範囲に該当するため、本人の所得が900万円以下であれば38万円の配偶者特別控除が適用されます。

配偶者特別控除額の計算例

- 配偶者の合計所得48万円超95万円以下:38万円

- 配偶者の合計所得95万円超100万円以下:36万円

- 配偶者の合計所得100万円超105万円以下:31万円

このように、配偶者の所得が増加するにつれて控除額が段階的に減少し、最終的に配偶者の合計所得が133万円を超えると配偶者特別控除も適用されなくなります。

配偶者控除申請時の年金収入証明書類

配偶者控除や配偶者特別控除を適用するためには、配偶者の年金収入を正確に把握し、適切な書類を準備する必要があります。

必要な証明書類

- 公的年金等の源泉徴収票

- 企業年金の支払調書

- 個人年金保険の支払調書(税務上の扱いに注意)

年金機構から送付される源泉徴収票には、支払金額と源泉徴収税額が記載されており、これが配偶者の年金収入を証明する重要な書類となります。

年末調整での手続き

勤務先で年末調整を行う場合は、「給与所得者の配偶者控除等申告書」に配偶者の年金収入金額を記載します。この際、配偶者の年齢(12月31日時点)と年金収入金額を正確に記入することが重要です。

確定申告での手続き

確定申告を行う場合は、申告書の配偶者控除または配偶者特別控除の欄に、配偶者の所得金額を記載します。年金収入から公的年金等控除額を差し引いた金額が所得金額となります。

扶養親族等申告書の記入方法について

https://www.nenkin.go.jp/faq/jukyu/jukyushatodoke/rourei/fuyoushinkoku/sonota/201808-04.html

電子申請での注意点

マイナポータルを利用した電子申請では、配偶者の収入区分を正確に選択する必要があります。

- 「収入が年金のみ。65歳以上の場合158万円以下、または65歳未満の場合108万円以下の年金額」

- 年金収入がこれを超える場合は「年間所得の見積額」を入力

年金収入のみ配偶者の税務署対応実務

年金収入のみの配偶者がいる世帯では、税務署とのやり取りで特有の注意点があります。これは実際の税務相談でよく見られる実務的な問題点です。

遺族年金・障害年金の取り扱い

多くの方が見落としがちなのが、遺族年金と障害年金は非課税所得であるため、配偶者控除の判定では収入に含めない点です。例えば、配偶者が老齢年金100万円と遺族年金50万円を受け取っている場合、配偶者控除の判定には老齢年金100万円のみを考慮します。

年金の支払時期による年収計算

年金は通常、偶数月に2か月分がまとめて支払われるため、年収計算で混乱が生じることがあります。税務上の年収は、その年の1月1日から12月31日までに実際に支払われた年金額で判定されます。

税務署からの問い合わせ対応

配偶者の年金収入が控除適用の境界線付近にある場合、税務署から確認の連絡が来ることがあります。この際に準備すべき資料。

- 年金支払機関からの支払通知書

- 源泉徴収票の原本

- 配偶者の住民票(生計を一にしていることの証明)

修正申告が必要になるケース

年金額の変更や追徴・返納があった場合、当初の申告内容に変更が生じる可能性があります。特に、年金の遡及支給や過払い返納などがあった場合は、適切な年度での修正申告が必要となります。

国外居住配偶者の特殊事例

配偶者が海外居住で日本の年金を受け取っている場合、追加の証明書類が必要になります。

- 配偶者であることを証明する書類(戸籍附票の写し等)

- 生活費送金の証明書類(送金依頼書、クレジットカード利用明細等)

これらの実務的な対応を事前に理解しておくことで、税務手続きがスムーズに進み、適切な控除を受けることができます。特に年金収入の変動が大きい年度では、専門家への相談も検討すべきでしょう。

公的年金等控除の詳細な計算方法について

https://www.orixbank.co.jp/column/article/214/

年金収入のみの配偶者に対する控除制度は、日本の高齢化社会を支える重要な税制優遇措置です。配偶者の年齢、年金収入額、本人の所得状況を総合的に考慮し、最適な控除を適用することで、世帯全体の税負担を軽減できます。制度の詳細を正しく理解し、適切な手続きを行うことが、老後の安定した生活基盤の構築につながるでしょう。